キャリアJUMPはあらゆる業界について徹底解説する『業界図鑑』です。今回は、私たちの生活の安全と安心を守る「保険業界」にスポットを当てます。保険業界は、様々な保険商品を通じて、個人や企業のリスクを軽減し、経済活動を安定的に支える役割を果たしています。この業界では、お客様のニーズや生活スタイルに応じて、最適な保険プランを開発・提供することを目指しており、時代の変化や新たなリスクに応じて日々進化を続けています。この記事では、保険業界の魅力や、その動向についてご紹介します。

まず知っておくべき保険業界3つの分野

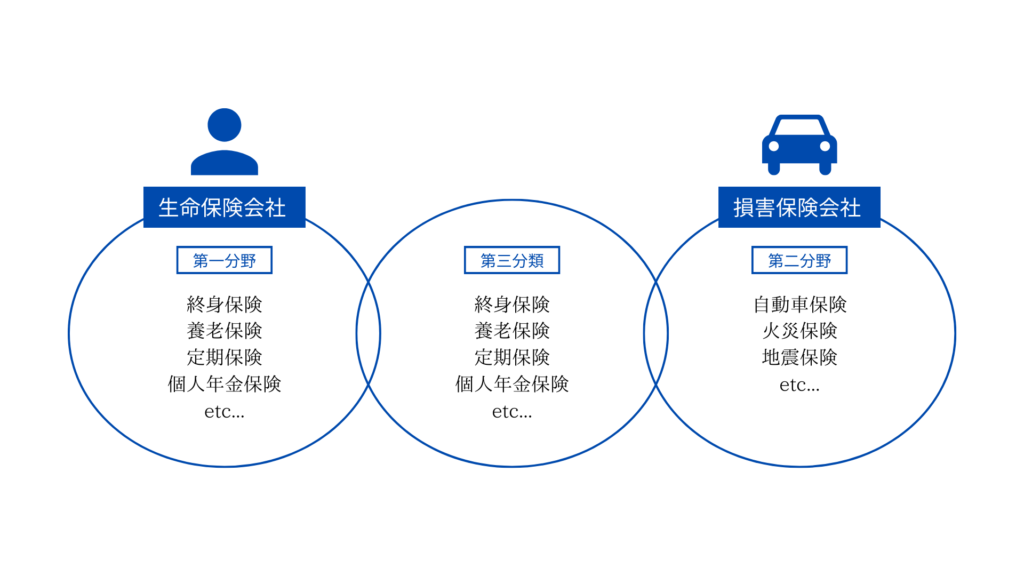

保険業界は、大きく3つの分野に分けられます。それぞれの分野は、異なるニーズやリスクに対応するための保険商品を提供し、その専門性でより適切に顧客のニーズに応えることができるのです。ここではそれぞれの詳しい内容を紹介します。

第1分野:変革の波に乗る生命保険

生命保険は、その名の通り人の生命に関わるリスクをカバーする保険で、主に死亡、傷害、疾病などのリスクに対しての給付を目的としています。契約者の生死を基準にして、その発生時に指定された受取人への保険金の支払いが決まる仕組みとなっています。

昔の制度下では、生命保険は専ら生命保険会社が提供するものとされ、損害保険会社はこの範疇からは外れていました。しかし、時代の変化とともに、多様化する顧客のニーズや業界の競争状況が変わり、企業間の壁が低くなってきました。この結果、損害保険会社も生命保険を提供する動きが見られるようになりました。具体的には、損害保険会社が子会社を設立し、その子会社を通じて生命保険商品を市場に提供する形を取ることが増えています。

このような動きは、業界全体のサービス拡充や競争力の向上を促しており、消費者にとっても選択肢が増え、より柔軟なプランの提案が可能となってきています。

第2分野:日常生活のリスクから守る損害保険

第2分野の損害保険は、私たちの日常生活において数多くのリスクから守ってくれる重要な役割を果たしています。この分野は、物的資産や特定の事象に起因する損失への対策としての保険を指します。例えば、自動車の事故、家の火災、盗難などの突発的な出来事による損失をカバーするものです。

保険契約を結ぶ際には、所定の保険料を納めることで、特定のリスクに対する保障を受けることができます。そして、もしもの時には、その保険がカバーする範囲内での損失額を保障してもらえるのです。これにより、突然の大きな経済的負担から解放され、安心して生活を送ることができます。

長らく、損害保険は専ら損害保険会社のみが取り扱う専売商品でした。しかし、時代の変化とともに、多様化するニーズに応えるべく、生命保険会社の子会社も損害保険の販売を手がけるようになりました。これにより、消費者はより多くの選択肢の中から、自身のニーズに合った保険を選ぶことが可能になり、業界全体の競争も活性化しています。

第3分野:現代生活に不可欠な医療保険、介護保険、がん保険

保険業界の第3分野は、日常の生活や健康に密接に関連するものであり、特に現代の社会においてその重要性が増しています。この分野の保険は、第1分野や第2分野とは異なり、人々の健康や生活の質に特化したニーズに応えるものです。

医療保険は、突然の病気や怪我による高額な医療費を補填するもの。近年、医療技術の進歩や治療方法の多様化に伴い、治療費が高額化する傾向があり、それを補うための保険の需要が増えています。

介護保険は、高齢化社会を背景に、多くの人がいずれ直面するであろう介護のリスクに備えるもの。介護サービスの利用や施設の費用をサポートし、安心して高齢期を過ごせるよう支援します。

がん保険は、がんの発症リスクが高まる現代社会において、がん特有の治療費や入院費、日常生活のサポート費用を補填するためのものです。がんの治療は長期にわたることが多く、その期間中の経済的な負担を軽減するために設計されています。

これらの保険は、現代の多様化するライフスタイルや健康リスクに柔軟に対応し、人々の生活を守るための役割を果たしています。

保険業界で募集されている主な部門/職種

保険業界は、日々変化するリスクや人々のニーズに応じて、多岐にわたる業務を展開しています。その背景には、多様な職種とそれぞれの専門知識やスキルが必要とされることがあります。ここでは、保険業界で求められる主な職種と、その役割や特徴について紹介します。

顧客との絆を深める[個人営業・リテール部門]

保険は人々の生活を支える大切なもの。その中で、特に注目されるのが「個人営業・リテール部門」の役割です。この職種では、個人を直接のターゲットとして、必要に応じた保険商品の提案や販売を行うのが主な業務となります。そして、それは単なる「商品の販売」を超えたものです。

個人営業は、地域の住民との信頼関係を築き上げることが鍵となります。保険代理店に所属しながら、顧客との継続的なコミュニケーションを大切にし、その人の生活や将来の変化、リスクに合わせた最適な保険プランを提案するのです。さらに、既存の顧客に対しては、生活環境やニーズの変化に応じた保険の見直しや新商品の提案を行い、より密接な関係を築きます。

この職種では、ただの営業スキルだけでなく、深い人間力やコミュニケーション能力が求められるのです。それは、顧客一人ひとりの人生をより良くするための提案ができる人材を求めているからです。

企業の安全を守る[法人営業・ホールセール部門]

法人営業、またはホールセール部門とは、保険業界におけるビジネスの核心をなす部分です。その中心的役割は、さまざまな法人や企業、官公庁といった組織を顧客とし、その固有のリスクや課題を深く理解すること。分析に基づき、最適な保険プランを提案し、クライアントの資産と人材を守る役目を果たします。

しかし、その仕事内容は単に保険の販売だけに留まりません。実際の業務はもっと広がりがあります。事故の発生リスクを低減させるためのアドバイスや、顧客企業の安全対策の推進など、企業の経営安全をサポートするコンサルティング的な側面も持っています。このように、法人営業は企業の安全や成長を真心からサポートするパートナーとして、保険業界において欠かせない役割を担っているのです。

保険会社の舞台裏[資産運用部門]

保険会社は、顧客から受け取った保険料の運用によって企業の利益を増やす必要があります。この大事な役目を果たすのが「資産運用部門」です。しかし、単に投資を行うだけではなく、その背後には深い専門知識と戦略が必要とされます。

市場の動向を日々分析し、変動する経済の中での最適な投資先の選定は、資産運用部門の核心的な業務と言えるでしょう。また、外部の経済情報だけでなく、内部の資金フローの管理やリスクの評価も行われます。

短期的な利益を追求するだけでなく、長期的な視点から資産を成長させることで、顧客の信頼を獲得し、企業の持続的な発展にも寄与するのです。保険会社の健全な経営の背骨とも言える部門、それが資産運用部門なのです。

速やかで正確な支払い[保険金支払部門]

保険は私たちの生活における安心のサポートとなっていますが、その実際のサポートを行う部門が「保険金支払部門」です。当然、私たちが保険に加入する最大の目的は、何らかのアクシデントや突発的な出来事による損害を補填するため。そのため、この部門の役割は非常に重要です。

契約者が保険金の支払い条件を満たした際、まず審査が行われます。これは、契約者の申請内容が実際の状況と合致しているか、正確な金額が算出されているかを確認するためのステップです。特に損害保険の場合、事故の詳細や原因を正確に把握し、適切な保険金の計算をすることが必要とされます。この過程でのミスは、顧客の信頼を失う原因となり得ます。

そのため、この部門のスタッフは、詳細な調査能力や正確な判断力が求められるとともに、迅速な対応能力も必要とされています。彼らの働きによって、私たちの生活はより一層安心して過ごすことができるのです。

グローバル展開を追求[海外事業部門]

保険業界は、国境を越えて急速に拡大しています。これは主に、経済のグローバリゼーションや世界中の新興市場での需要増加に起因しています。海外事業部門は、このチャンスを掴むためのカギを握る部分であり、多くの保険会社が注力するエリアとなっています。

この部門のスタッフは、まず海外市場の最新トレンドやリスクをリサーチします。そして、これらの情報を基に新しいマーケットの開拓や既存市場でのシェア拡大の戦略を策定します。特にアジアやアフリカなど、急成長する新興国の市場には大きな可能性が秘められているため、緻密な分析と戦略が求められます。

さらに、海外の子会社や提携先との連携は欠かせません。文化や法律、ビジネス習慣の違いを乗り越え、共同でのプロジェクトを進行させる能力もこの部門の要となります。最終的には、地球規模でのサービス提供を実現し、顧客に安心と信頼をもたらすのが目標です。

デジタル時代の保険業界[システム部門]

保険業界といえば、トラディショナルなビジネスのイメージが強いかもしれません。しかし、実はこの業界もテクノロジーの進化とともにデジタル変革の最前線に立っています。その中心となるのが「システム部門」です。

システム部門では、保険サービスの質を高めるための社内システムの開発や運用が行われます。加えて、デジタル化が進む現代においては、データ分析のための高度なツールの開発が欠かせません。これらのツールは、顧客のニーズを正確に把握し、より適切な保険商品やサービスを提供するための強力なサポートとなります。

また、新たな技術の導入、例えばAIやブロックチェーンなどは、保険契約の自動化やフローの効率化を実現し、業界全体の革新を促進しています。システム部門は、保険業界の未来を形作る重要な役割を果たしており、テクノロジーとビジネスを融合させることの魅力を日々感じられる部署と言えるでしょう。

保険業界の革命家[商品開発部門]

保険業界の舞台裏で、私たちの安全や未来を見据えて活動するのが「商品開発部門」です。この部門は、ただの製品設計者ではありません。彼らは、市場の変動や消費者の声、社会の動きを細かくキャッチし、それを基に保険の“次の一手”を打つ革命家とも言える存在です。

現代社会は日々進化し、その中で新たなリスクやニーズが生まれてきます。例えば、テクノロジーの発展や健康意識の高まり。これらの変化をいち早く察知し、保険商品として形にするのがこの部門の役目です。既存の保険商品を単に更新するだけでなく、新しい時代のニーズに合わせた独自の商品を生み出すことで、保険会社の競争力を高める役割を担っています。

商品開発部門は、保険業界の未来を先取りし、私たちの安心な日常を守るための新しい仲間を生み出しています。

保険業界に転職する魅力3つ

保険業界は、その背景に人々の生命や財産、未来を守るという重要な役割を持ちます。この業界への転職を考える際、多くの魅力が際立ってくるのですが、その中でも特に注目すべき魅力を3つ挙げ、以下で解説します。

人々の生活を直接サポート「生命を守る仕事」

保険業界はただのビジネスとは異なり、その核心に「人々の生活を守る」という貴重な役割があります。突然のアクシデントや病気、様々なリスクから人々を守るためのシステムを提供しています。この業界での職務は、直接的に顧客の生活の質や安心感を向上させる手助けをすることができるため、仕事の中で得られる充実感や満足感は計り知れません。特に、顧客からの感謝の言葉を直接耳にすることができる瞬間は、他の業界ではなかなか体験できないものです。そんなやりがいを追求したい人にとって、保険業界はまさに夢の舞台といえるでしょう。

生活に役立つ一生モノの実践的知識が手に入る

保険業界でのキャリアは、ただの職歴以上の価値を持つものです。そこで得られる知識やスキルは、日常生活での意思決定やリスク管理にも大いに役立ちます。考えてみてください。自動車保険や生命保険などの専門的知識は、家族や友人との会話の中でのアドバイスや、自らの保険選びにも直接的に活用することができます。さらに、保険業界で培われる経済に関する情報の取捨選択スキルは、投資や資産運用、さらには家計管理にも役立ちます。このように、保険業界で得る知識は、私たちの生活の多くの場面で実践的に使えるもの。それはまさに、一生ものの価値ある知識と言えるでしょう。

豊かな収益性/魅惑的な給与構造

保険業界は、多くの専門家がその収入面での魅力を語る分野として知られています。特に営業職や専門職では、他の業界との比較においても明らかな、高収入の可能性が広がっています。この業界では、自分の努力や成果が給与にダイレクトに反映されるのが特徴。具体的には、ノルマを達成した際には、その業績に合わせてプラスアルファの報酬や特別ボーナスを受け取ることができるのです。

加えて、保険業界は経済の変動に対してその強さを維持しています。多くの業界が経済の波に翻弄される中、保険業界の基本給は比較的安定していると言われています。このため、安心して長期的なキャリアを築くことができるのも、この業界への転職を検討する際の大きな魅力と言えるでしょう。

保険業界は未経験からでも目指せる?

保険業界は、未経験者でも目指すことが可能です。実際多くの保険会社は、未経験者を対象とした中途採用を積極的に行っています。これは、そういった企業は保険業界が持つ独自の知識やスキルを、研修を通じてしっかりと教える体制が整っているためです。全くの未経験でも、元々持つポテンシャルや前職で得たスキルを上手くアピールできれば転職は十分に可能です。

未経験者が保険業界に転職するとき有利になる資格

保険業界への転職を考える際、特定の資格を取得することで、その先の道がぐっと開けることがあります。未経験からでも有利に活動を進めたい方には、以下の資格がおすすめです。これらの資格は、保険業界の専門知識やスキルを習得し、転職活動時に大きな武器となります。

FP(ファイナンシャルプランナー)

ファイナンシャルプランナー、通称FPは、個人の資産状況やライフプランに応じた最適な金融プランを提案する専門家を指します。日本FP協会や日本FP協議会などが認定する試験をクリアすることで取得できる資格です。

試験は、金融基礎知識、ライフプランニング、資産運用、保険、税務、資産相続などの幅広い範囲をカバーしています。初級から上級までの複数のレベルがあり、中でもCFP(Certified Financial Planner)は上級資格として、高度な知識と実務経験が求められる難易度の高い試験です。

FPの資格を取得することで、金融全般の知識を持つプロフェッショナルとしての地位が確立されます。保険業界においては、顧客の総合的な資産管理やライフプランニングの提案ができるため、単なる保険の販売だけでなく、より深いアドバイスやコンサルティングが可能となります。これにより、顧客からの信頼を獲得しやすく、業績向上にも繋がります。

損害保険募集人資格

損害保険募集人資格は、損害保険業界での募集や営業活動を行う際に不可欠とされる資格です。この資格は、日本損害保険協会が主催する試験をクリアすることで取得することができます。

試験の内容は、損害保険商品の基礎知識や契約に関する法律、保険の原理や実務内容など、損害保険業界における基本的な知識を網羅しています。難易度としては、初学者でも十分な学習時間を確保し、基本的なテキストや過去問をしっかりと学習すれば合格は十分に目指せると言われています。

この資格を取得することで、損害保険商品の募集や営業活動に従事する際の信頼性や専門性が増します。また、多くの保険会社では、新入社員研修の中でこの資格取得のサポートを行っているため、入社前に資格を持っているとスムーズに業務に従事することができるのです。

生命保険募集人資格

生命保険募集人資格は、日本の生命保険業界で保険商品の募集活動を行うための基本となる資格です。この試験は、全国保険募集人協会などが主催しており、年数回の受験機会が提供されています。

試験内容は、保険の基礎知識、契約関連の法律、保険商品の種類や特性などを問われます。初学者でも十分な学習と準備をすれば合格可能と言われており、中級の難易度を持つとされています。

この資格を取得することで、保険会社への転職時にアピールポイントとして大きな価値があるだけでなく、保険の専門的知識を深めることで、顧客に対して的確なアドバイスや提案ができるようになります。実際に保険会社に入社する際、多くの企業では新入社員研修の中でこの資格の取得をサポートしていますが、既に持っていると研修期間の短縮や実務に早く入ることが可能です。

| 資格 | 難易度 | 説明 |

|---|---|---|

| FP(ファイナンシャルプランナー) | 初級から上級までの複数のレベルあり | FPの資格を取得すると、金融全般の知識を持つプロフェッショナルとしての地位が確立される。単なる保険の販売だけでなく、より深いアドバイスやコンサルティングが可能となる。 |

| 損害保険募集人資格 | 初学者でも学習すれば合格可能 | 損害保険商品の募集や営業活動に従事する際の信頼性や専門性が増します。 |

| 生命保険募集人資格 | 中級の難易度 | 保険会社への転職時にアピールポイントとして大きな価値がある。保険の専門的知識を深めることで、顧客に対して的確なアドバイスや提案ができるようになる。 |

保険業界の落とし穴に注意!

保険業界は、人々の生活を支える重要な役割を持つ一方で、プロフェッショナルとしての高いレベルが求められる業界でもあります。この業界での成功は、高い報酬や成果をもたらしますが、その裏には様々な挑戦やプレッシャーが待ち受けています。ここでは、保険業界でのキャリアを追求する際の注意点や、仕事の難しさをいくつか紹介します。

営業職のプレッシャー/保険業界の厳しい現実

保険業界の営業職は、多くの職種の中でも特にノルマとの戦いが絶えません。顧客との関係構築、新規契約の獲得、既存の顧客のフォローアップなど、日々の業務が多岐にわたります。そして、それぞれの業務が高い精度と速度で求められるため、業務量は圧倒的にハードといえるでしょう。

営業成果は、直接給与に反映されるため、契約数の獲得は絶えずプレッシャーとして背負うことになります。このため、仕事の成果が出ない時期や、獲得したい顧客との関係がうまく築けない時など、メンタル面での負担が大きくなることも少なくありません。

また、競合他社との競争も厳しく、市場のシェアを奪い合う戦いが繰り広げられる中で、顧客との関係を維持し、新しい顧客を獲得するための戦略やスキルのアップデートが求められます。このような背景から、保険業界の営業職でのキャリアを追求する際は、高いモチベーションと戦略的な思考、そしてメンタルの強さが不可欠となるでしょう。

保険業界の変動/常に最新知識を勉強する必要がある

保険業界は、社会の変化や経済の動向、さらには災害や健康に関するトレンドに密接に関連しています。そのため、この業界での専門家として成功を収めるためには、日々の出来事や法的変更に常に目を光らせ、知識を更新する必要があります。

年々、新しい疾患のリスクや気候変動による影響、社会的な要因などが保険商品の価格や内容を変えていきます。これらの情報は、保険のプランニングや顧客への提案に直接影響を及ぼすため、最新の知識を持っていないと適切なサービスが提供できなくなります。

また、関連法令の改定は、保険商品の内容や契約条件、顧客への義務などを大きく変えることがあります。適切な知識を持たないまま業務を行うと、顧客や企業自体に大きな損害を与えるリスクが生まれます。このため、保険業界で働く者は、専門的な研修やセミナーに参加し、定期的に資格の更新を行うことが推奨されています。

転職活動で成功するための3つのステップ

転職は人生の大きな転機と言えるでしょう。特に専門性の高い業界、例えば保険業界のような場合、その一歩を踏み出す際の準備や取り組み方が結果に大きく影響します。成功のための3つのステップを詳しく解説します。

step1.自己分析・業界研究を怠らず徹底的に行う

転職活動において、自己分析と業界研究は極めて重要なステップとなります。まず、自分自身の強みや弱み、そして今後のキャリアでの目標や志向をしっかりと明確にすることが求められます。これにより、自分のスキルや価値観が合致する企業や職種を的確に見極めることができるようになります。次に、業界研究を深めることで、特定の業界、例えば保険業界の現在の動向や将来のトレンド、業界の特色などの詳細な情報を習得することが可能となります。この知識は、面接の際に大きな武器となるでしょう。面接官は、業界に対する知識や情熱を高く評価します。また、希望する企業の実際の労働環境や業務内容、企業文化なども、事前に細かくリサーチしておくことが望ましいです。これにより、自分のライフスタイルやキャリアビジョンに合った企業を見つける手助けとなるでしょう。

step2.長期的に自分のキャリアを見つめる

保険業界は、変化と進化が絶えず続く競争の激しい分野です。こうした業界で長く活躍するためには、短期的な成功や利益を目指すだけでなく、長期的な視野で自らのキャリアを設計することが不可欠です。一時的な成功や目先の収益を追い求めるのではなく、数年、あるいは数十年先を見据えたキャリアプランを策定することで、自身の職業的な成長と共に、業界での持続的な存在感を確立することができます。特に保険業界のように、顧客の信頼を基盤としたビジネスモデルを持つ分野では、長期的なキャリアビジョンが顧客との長期的な関係構築にも繋がります。短期的な視点での行動は、時に迅速な結果をもたらすこともありますが、長期的なキャリアの成長と安定を求めるならば、将来を見越した計画とその実行が必要不可欠です。

step3.ネットワークを活用する

ネットワークを活用することは、転職活動において非常に重要な要素となります。特に保険業界のように情報が多岐にわたる場面では、業界団体やセミナーの存在は大きな助けとなり得ます。これらの団体やセミナーは、最新の業界情報やトレンドを知る場として利用することができ、また、同業者や先輩との交流の場としても機能します。人脈作りを積極的に行うことで、未公開の求人情報を得ることができたり、業界の実情や求人の背景情報を知ることが可能となります。情報収集と人脈作りを同時に進めることで、転職活動の幅や選択肢が一気に広がるでしょう。そのため、ネットワークの構築や維持は、成功する転職活動のための鍵と言えます。